Masih dari rangkaian #IbuBerbagiBijak sesi ketiga dari seri workshop literasi finansial bersama VISA dengan narasumber mbak Prita Ghozie, kali ini tema yang diangkat adalah investasi. Sebelum mengenal lebih dalam tentang investasi, Mbak Prita memulai informasi dengan lima prinsip berinvestasi.

1. Pahami profil risiko investor

Kita mesti paham dulu tentang kondisi keuangan kita serta tujuan yang akan dicapai dan tentunya disesuaikan dengan usia kita saat ini. Kita juga harus menyesuaikannya dengan berapa lama jangka waktu yang kita butuhkan untuk mencapai tujuan keuangan kita.

Tentang profil risiko, Mbak Prita memberikan ilustrasi seekor sapi. Jika memiliki sapi, apakah kita ingin menggemukkan sapi supaya nanti bisa dijual dengan harga tinggi atau mau terus memelihara sapi beserta perahan susunya setiap bulan? Kalau kita memilih menggemukkan sapi, lalu dijual, secara otomatis kita sudah tidak punya apa-apa lagi setelah sapi dijual. Akan tetapi, bila memilih untuk memelihara sapi dan berharap memiliki tambahan income dari hasil perahannya, kita juga punya risiko kematian sapi suatu saat yang bisa menghentikan pemasukkan. Jadi, mau pilih mana?

Itulah investasi. Kita tidak bisa menyamakan keuntungan dan risiko dari setiap investasi. Kita tidak bisa membandingkan lebih baik mana, memiliki emas atau depositio? Emas diibaratkan penggemukkan sapi yang kalau dijual harganya langsung bisa tinggi, tetapi tidak bisa menghasilkan pendapatan per bulan. Di lain pihak, deposito bisa.

Saran Mbak Prita, jika masih usia produktif, kita bisa memilih investasi yang bisa menggemukkan sapi. Bila sudah pensiun, carilah investasi yang banyak menghasilkan susu.

Jika sudah tahu tujuan berinvestasi, pilihlah investasi yang tepat. Ada tiga tipe profil investor, yaitu:

- Investor konservatif (100% defensif)

- Investor moderat (60% defensif, 40% agresif)

- Investor agresif (30% defensif, 70% agresif)

Dari tiga tipe profil investor tersebut, semakin ke bawah investor tersebut semakin berani mengambil risiko.

2. Tentukan jangka waktu

Jika sudah mengetahui tujuan berinvestasi, tentukan jangka waktunya. Sampai kapan kita berinvestasi untuk mencapai hasil yang diinginkan. Apakah berinvestasi untuk jangka pendek, menengah, atau panjang. Investasi pendidikan anak untuk jenjang kuliah tidak melulu harus investasi jangka panjang. Ini tergantung pada usia anak saat kita mulai berinvestasi. Semakin dini dilakukan, semakin bagus, semakin panjang jangka investasinya.

Saran Mbak Prita, kalau untuk kebutuhan jangka pendek, boleh menabung saja. Namun, jika kebutuhannya masih lama, ya berinvestasilah.

3. Ragamkan harta investasi

Sebelum berbicara investasi, mbak Prita juga menjelaskan perbedaan menabung, investasi, dan spekulasi.

Menabung (saving):

- kegiatan menyimpan uang,

- contohnya pasar uang dan sertifikat deposito,

- tetapi pertumbuhannya lambat.

Investasi (invest):

- paling tidak dilakukan selama tiga tahun,

- semakin lama semakin baik,

- contohnya investasi saham, obligasi, real estate,

- tetapi risiko juga meningkat.

Spekulasi (speculate):

- bisa mendapatkan keuntungan yang lebih besar dalam waktu singkat

- contohnya trading,

- tetapi paling berisiko di antara dua di atas

Nah, kan yah sudah jelas terlihat perbedaannya. Masing-masing ada plus minusnya, balik lagi pada tujuan keuangan. Kalau untuk dana pendidikan play group dan usia anak masih bayi, kita bisa gunakan tabungan. Akan tetapi, bila anak masih bayi dan kita ingin mempersiapkan dana pendidikan kuliah HANYA dengan menabung saja, dikhawatirkan banyak nombok nanti. Mengapa? Sebab pertumbuhan uang untuk menabung itu lambat. Begitu anak besar, jatuh tempo membayar uang pangkal kuliah, uang di tabungan masih segitu-segitu saja.

Jadi, bagaimana agar tujuan keuangan tercapai? Ya, ragamkan investasi. Ada tiga ragam investasi menurut Prita:

- Aset fisik, merupakan aset yang kita pegang wujudnya, seperti investasi properti logam mulia, jasa sewa mainan, dsb. Menurut Mbak Prita, setiap orang sebaiknya memiliki investasi berupa aset fisik.

- Surat berharga, merupakan jenis aset yang tidak kita pegang fisiknya, tetapi tercatat di lembaga keuangan, contohnya: deposito, obligasi, saham di perusahaan terbuka, reksadana

- Bisnis, seperti franchise dan usaha.

Dari ketiga ragam investasi tersebut, saham memiliki risiko yang cukup besar dalam berinvestasi. Akan tetapi, investasi di bidang bisnis juga memiliki risiko yang paling besar. Bila saham hanya mengalami kerugian pada saat harga turun, bisnis bisa mengalami kerugian hingga aset mencapai 0 rupiah.

Investasi tentunya mengandung resiko. Risiko investasi pada umumnya terbagi menjadi empat:

- Risiko likuiditas

- Risiko volatilas harga

- Risiko gagal bayar

- Risiko pasar, seperti halnya berinvestasi di saham yang harganya naik dan turun, bergantung pada harga di pasar.

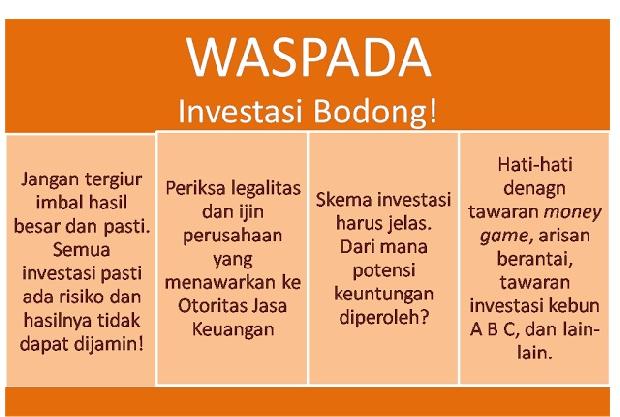

Sebenarnya, masih ada lagi satu risiko yang paling berbaya dalam berinvestasi, yakni investasi bodong atau penipuan berkedok investasi. Bagaimana caranya kita bisa tahu apakah investasi kita lakukan adalah penipuan atau tidak? Urban mama bisa melakukan pengecekan ke OJK yang jelas memiliki daftar perusahaan investasi bodong atau instasi pemerintah terkait.

4. Lakukan investasi secara bertahap dan berkala

Lakukan investasi secara bertahap dan berkala. Investasi itu tidak bisa cepat menuai hasil, butuh proses. Karena ada proses, ada pula strategi dalam berinvestasi.

- Cost averaging

Disiplin berinvestasi setiap bulan dan tidak terpengaruh kondisi pasar. Berikan pos setiap bulan untuk berinvestasi. Investasi rutin dapat membantu kita meminimalisasiexposure downside risk pada portofolio kita suatu waktu. - Diversivication

"Never put all your egg in one basket", Ragamkan investasi, minimalisasi risiko dengan berinvestasi di berbagai sektor atau instrumen. - Long term

Risiko berinvestasi tidak dapat dihindari, tetapi pada umumnya dapat diminimalisasi dengan lamanya jangka investasi.

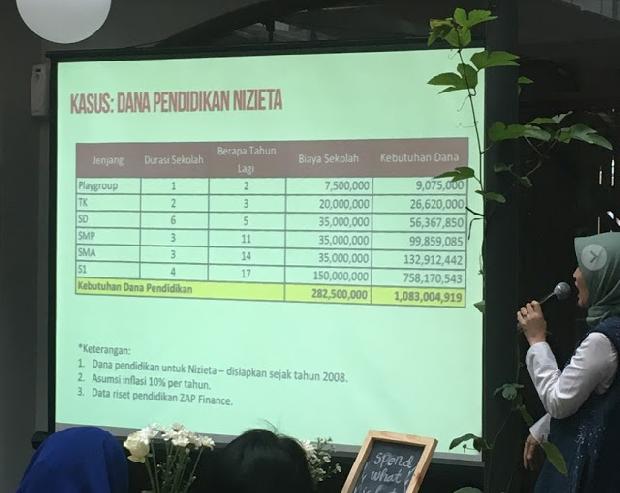

Mbak Prita juga memberikan contoh kasus pada dana pendidikan anaknya yang pertama, Nizieta, mulai dari play group hingga jenjang pendidikan sarjana. Mbak Prita mempersiapkan dana pendidikan sejak Nizieta berusia satu tahun, sejak tahun 2008. Dengan modal riset biaya pendidikan pada sekolah yang dituju pada tahun 2008, ditambah inflasi 10%, diperoleh kesimpulan:

- Dengan menabung, Prita harus mempersiapkan dana Rp6,5 juta/bulan

- Dengan berinvestasi, Prita harus mempersiapkan dana Rp2,8 juta/bulan

5. Evaluasi dan lakukan perubahan alokasi bilamana perlu

Jika sudah berinvestasi dengan benar, tetapi laukan evaluasi. Kita harus selalu meneliti kembali, apasih tujuan kita berinvestasi, apakah investasi yang dilakukan sudah tepat, apakah uang kita sudah cukup untuk mencapai tujuan keuangan yang diharapkan.

Jadi, sudah yakin berinvestai? Kalau sudah, investasi apa yang Urban Mama pilih?

Artikelnya bermanfaat banget mom, jadi semakin semangat untuk menata keuangan lebih baik lagi di awal taun ini. Thanks for sharing

Tulisannya lengkap, gak sempat ikut kemarin tetapi baca tulisan mama Anesa jadi lebih tahu dan informatif banget. Terima kasih ya mama.

Hai Mama Ipeh..

Iyaaaahhh pantes nggak liat Mama Ipeh bersama Mbak Ninit. Tak bersua, deh kitooo.

Trims juga buat TUM atas undangannya. Aku jujur belum berinvestasi secara serius. Ikutan kelas ini jadi tambah ilmu dan keyakinan juga. Hehhee

Wah kayaknya para urban mama di sini pengetahuan financialnya sudah oke banget ya. aku dan suami untuk investasi di saham, reksadana dan LM. Serem ya kalau liat dana pendidikan yang selangit itu. Menabung saja tidak cukup, jadi memang benar harus investasi.

iya banget mbaaaak kalau dikalkulasikan.

kudu segera berinvestasi. keren euy Mbak Ratna sudah mulai jauh lebih dulu untuk investasi.